2019年6月に公表されたいわゆる「老後資金2000万円報告書」が大いに世間の関心を集めたのを覚えていますでしょうか。報告書の本来の趣旨とは少し外れた部分が注目されてしまった形ですが、老後の生活費として公的年金だけでなくいくらかの自助努力が必要なことは変わりません。

しかし、30代では住宅の購入費用あるいは住宅ローンの返済、子供の教育資金など現在の家計のやりくりで手いっぱいで老後のことは考える余裕もないという人も多いのではないでしょうか。そうした方でも老後資金を貯めていくにはどのような方法がよいのか、いくつかの貯蓄方法をメリット・デメリットとともに紹介していきます。

どんな保険が必要か、いくらの保障が必要なのか分からない方へ

簡単な質問に答えるだけで、あなたに必要な備えと保障金額がすぐにわかります。

最短1分、無料でご利用可能ですので、ぜひお試しください!

\自分に必要な保障がわかる!/

老後資金はいくら必要となる?

まずは老後資金としていくら貯めていけばよいのか紹介します。2000万円必要だと騒がれましたが、この数字は2017年の家計調査の高齢夫婦無職世帯の赤字額から計算されています。あくまで平均の数値であり、夫婦ともに厚生年金の場合や老後も働く場合は2000万円より少なくなることが想定されますし、逆に夫婦ともに国民年金の場合には2000万円よりも多く必要となることが想定されます。また、独身の場合も必要な金額はある程度少なくなります(介護費用のことは別途考える必要があります)。

以下の記事において、令和6年度末での公的年金の平均支給額と2024年の家計調査より、夫婦ともに厚生年金の場合、夫婦ともに国民年金の場合、独身で厚生年金の場合など様々な場合における必要な老後資金を試算しています。

-

-

老後資金は結局いくら必要?どうやって貯めればいい?

老後に年金以外に平均2000万円必要といういわゆる「老後資金2000万円報告書」が大きく話題になったことを覚えていますか?当時の麻生太郎金融担当相が報告書の受け ...続きを見る

導出過程など詳細については上の記事を読んでいただくとして、結論だけ紹介します。収入は公的年金のみで老後30年間に必要な金額を試算した結果です。

| 公的年金の状況 | 持ち家 | 賃貸 |

|---|---|---|

| 夫婦ともに厚生年金 | 公的年金のみでカバー可能 | 公的年金のみでカバー可能 |

| 片方が厚生年金、もう片方が国民年金 | 16,541,280円 | 29,934,720円 |

| 夫婦ともに国民年金 | 49,557,240円 | 62,950,680円 |

| 独身で厚生年金 | 公的年金のみでカバー可能 | 10,668,240円 |

| 独身で国民年金 | 32,347,800円 | 43,684,200円 |

収入に関しては厚生年金や国民年金の平均支給額から計算しているので所得が多い方や国民年金を満額支払っている方は、試算上ではこれより必要な金額は少なくなります。一方で、住宅の改装費がかさんだ場合や介護が必要となった場合はこれよりも大きな費用がかかります。

特に国民年金の場合は非常に大きな数値が並んでいますが、あくまでも赤字の生活を30年間送った場合の金額です。例えば毎月10万円赤字になるとして、将来お金が足りなくなるのが分かっているのにその生活を続けるということはないと思います。また、公的年金以外にも収入があれば必要な額は少なくなります。しかし、老後貧乏に陥りたくないという場合にはある程度のお金は貯めておいた方がよいでしょう。

老後資金を貯める手段とメリット・デメリット

老後にいくら必要になるのか分かったところで、それに向けてどのように貯めていけばよいのか紹介します。ここで紹介したもの以外にも資産形成の方法はありますが、30代は他にも支出が必要なものが多いので、少額からでも始められて長く続けやすいものをピックアップしました。どの手段にもメリット・デメリットはあるので、複数の手段を組み合わせていけるとよいでしょう。

預貯金

まずは基本として銀行などへの預貯金です。資産の流動性やリスクを考えると他の手段で貯める場合もいくらかは預貯金で貯めておきましょう。老後までの期間を考えると収入が多ければすべて預貯金で貯めていくことも可能ですが、現在の金利ではあまり増えないので可能であれば他の手段と組み合わせるとよいでしょう。

メリット

- 元本保証がされている

(1金融機関に1人あたり元本1000万円を超える預金を行っていた場合は金融機関破綻時にカットされることもある) - 緊急時に自由にお金を引き出せる

病気や事故などで急に大きなお金が必要になったときに自由にお金を引き出すことができます。

デメリット

- 現在の金利状況下では増えづらい

- 自由に引き出せるので意志が弱いと貯められない

個人年金保険

老後に向けて保険料を積み立てていき、老後になったら契約時に決めた期間、年金を受け取れる保険です。毎月、保険料として徴収されていくので意志の弱い人でも老後のためにお金を貯めていきやすくなっています。早いうちに契約すると毎月の保険料が安くなる、個人年金保険料控除を受けられる期間が長くなるといったメリットがあります。

メリット

- 保険料として徴収されていくので意志が弱くても貯めやすい

- 個人年金保険料控除で所得税・住民税が安くなる

- 途中解約しなければ基本的に支払った保険料以上に受け取れる

(外貨建てで支払時に円安、受取時に円高が進んでいる場合などを除く)

デメリット

- 途中解約すると基本的に元本割れする

- 契約時に利率が固定されるものが多い

(現在の低金利の状況で固定されてしまう) - 大きくは増えないものが多い

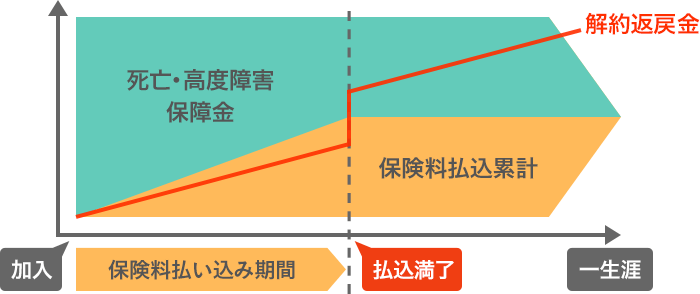

終身保険

保険で貯めることを考える場合、個人年金保険以外にも終身保険でも貯めていくことができます。60歳払込満了など老後になる前に保険料の払込が終わるように契約して、老後に必要となったタイミングで解約すれば解約返戻金を老後資金として用いることができます。ただし、保険料が高めなこと、保険料を払っている途中で解約すると基本的に元本割れすること、解約後には死亡保障はなくなることには注意が必要です。

メリット

- 保険料として徴収されていくので意志が弱くても貯めやすい

- 生命保険料控除で所得税・住民税が安くなる

- 老後すぐに必要でなければ、解約せずに置いておくと解約返戻金が増えていく

デメリット

- 保険料が高め

- 保険料払込期間中に解約すると基本的に元本割れする

- 契約時に利率が固定されてしまうものが多い

(現在の低金利の状況で固定されてしまう)

NISA

自分で出すお金以上に大きく増やしていくには株式などへの投資が必要となってきます。その中でおすすめなのがNISAなどの税制的に有利な制度を活用することです。NISAでは、年間360万円まで(つみたて投資枠:年間120万円、成長投資枠:年間240万円)の非課税投資枠で購入した株式や投資信託等から得られた譲渡益、分配金・配当金の税金が非課税となります。

NISAの枠組みの中でもつみたて投資枠で購入できるのは一定の要件を満たした投資信託等のみです。資産形成の基本である長期・積立・分散投資を実践できるよう、販売手数料がゼロ、信託報酬(投資信託を管理・運用してもらうための費用で、保有している間投資家が支払い続ける費用)が一定の基準以下などの要件を満たした商品しか対象とならないようになっています。何を購入するのか決められない場合はつみたて投資枠に採用されている投資信託等から選ぶのがよいでしょう。

購入する商品にもよりますが、長期間の平均で年数%の利益を期待することも可能です。しかし、マイナスになる可能性があることも忘れてはいけません。

メリット

- 大きく増やせる可能性がある

- 途中で減額や解約も可能

- 利益に税金がかからない

(通常は約20%の税金がかかる)

デメリット

- マイナスになることもある

- 自分で運用する商品を選ぶ必要がある

(金融機関によっては100本以上の選択肢がある) - 大きくマイナスになったときに不安になってやめてしまうことも

(リーマンショック後やコロナ感染拡大の初め頃ではマイナス数十%となったときもある。その時点でやめてしまうとそのマイナスが確定する。)

-

-

老後の備えは個人年金保険とNISAのどっちがいい?

豊かな老後を過ごすためには公的年金だけではなく自分でも老後資金を貯めていくことが大切となります。老後資金を貯める方法は貯金、個人年金保険、iDeCo、NISAな ...続きを見る

iDeCo

税制的に有利なものとして、NISA以外にもiDeCoがあります。iDeCoは私的年金の一種で、毎月一定の掛け金を拠出して自分自身で運用し、その資産を60歳以降に年金または一時金で受け取る制度です。iDeCoでは掛け金の全額が所得控除となります。また、運用期間中の利益や利息が非課税となり、受取時も「退職所得控除」や「公的年金等控除」の対象となるので税金が軽減されます(他に退職所得がある場合などでは控除対象とならない場合があります)。

iDeCoでは定期預金などの元本確保型の商品でも運用することができるので、投資には今一歩踏み出せないという方でも始めることができます。ただし、手数料のことを考えると投資性の商品も含めた方がよいでしょう。一応、全額を元本確保型の商品にしても所得控除の分で得になる方が多いです。

メリット

- 掛け金が全額所得控除になる、運用中の利益や利息が非課税などの税制的に得がある

- 株式に投資する商品などを選べば大きく増える可能性がある

- 定期預金などの元本確保型の商品も選べる

デメリット

- 原則60歳まで引き出せない

(資金拘束されても問題ない額で行う必要がある) - 口座開設時や運用期間中に手数料がかかる

- 職業等により掛け金の上限が決まっている

-

-

個人年金保険とiDeCo、加入するならどっちがいい?

老後資金をどのように貯めるのかは昔から重要なテーマでしたが、「老後資金2000万円問題」を契機としてより注目を集めるようになりました。個人で老後資金を貯めるのに ...続きを見る

個人向け国債

個人向けに発売されている日本国債を購入するという方法です。半年ごとに利子が支払われ、元本は満期になると戻ってきます。個人向け国債は銀行や証券会社などで1万円から購入でき、0.05%(税引前)の最低金利が保証されているので低金利下では都市銀行などの定期預金よりも高い金利を得ることができます。変動金利の10年満期のものを購入すれば、途中で金利が上昇したとしても安心です。1年経過後は直近2回分の利子相当額が差し引かれますが、中途換金も可能です。

メリット

- リスクが低い

(元本や利子の支払いは国が責任をもって行う) - 0.05%(税引前)の金利が保証されている

- 1万円から手軽に購入できる

デメリット

- 現在の金利では大きくお金が増えるということはない

- 1年経過しないと中途換金できない

- 中途換金の場合は直近2回分の利子相当額が引かれる

まとめ

30代では住宅購入費用あるいは住宅ローン返済費用、子供の教育資金など自身の老後のこと以外にも多くの支出が必要な時期です。とはいえ、50代など老後が近づくまで何もしないというのは不安があります。幸いにも老後まで30年と十分な時間がありますので、今回紹介したような少額から始められて長く続けられるような手段でコツコツとお金を貯めていくのがよいでしょう。

-

著者情報

堀田 健太

東京大学経済学部金融学科を卒業後、2015年にSBIホールディングス株式会社に入社、インズウェブ事業部に配属。以後、一貫して保険に関する業務にかかわる。年間で100本近くの保険に関するコンテンツを制作中。