日本では退職金が老後資金として大きな役割を果たしていました。しかし、退職金の額は減少してきており、寿命の延びと合わさって退職金のみを当てにするのは危うくなっています。退職金はいくら受け取れて何年持つのか、老後に使えるお金をさらに増やすためにはどうしたらよいのか紹介します。

どんな保険が必要か、いくらの保障が必要なのか分からない方へ

簡単な質問に答えるだけで、あなたに必要な備えと保障金額がすぐにわかります。

最短1分、無料でご利用可能ですので、ぜひお試しください!

\自分に必要な保障がわかる!/

退職金の平均額は?

厚生労働省「令和5年就労条件総合調査」によると、大学・大学院卒(管理・事務・技術職)の勤続20年以上かつ45歳以上の退職者の定年退職金の平均額は1896万円です。勤続年数別および学歴・職域別の定年退職金の詳細は以下の表の通りです。

| 大学・大学院卒 (管理・事務・技術職) |

高校卒 (管理・事務・技術職) |

高校卒 (現業職) |

|

|---|---|---|---|

| 令和5年調査計 | 1896万円 | 1682万円 | 1183万円 |

| 勤続20~24年 | 1021万円 | 557万円 | 406万円 |

| 勤続25~29年 | 1559万円 | 618万円 | 555万円 |

| 勤続30~34年 | 1891万円 | 1094万円 | 800万円 |

| 勤続35年以上 | 2037万円 | 1909万円 | 1471万円 |

出典:厚生労働省「令和5年就労条件総合調査」

もちろん、これは平均の数値なのでこれを読んでいる方々がもらえる退職金の額というわけではありません。もっと多いという方もいればもっと少ない、あるいは退職金がないという方もいると思います。自分が受け取れる退職金の額が分からない、有無が分からないという方は勤務先の担当部署に確認してみましょう。

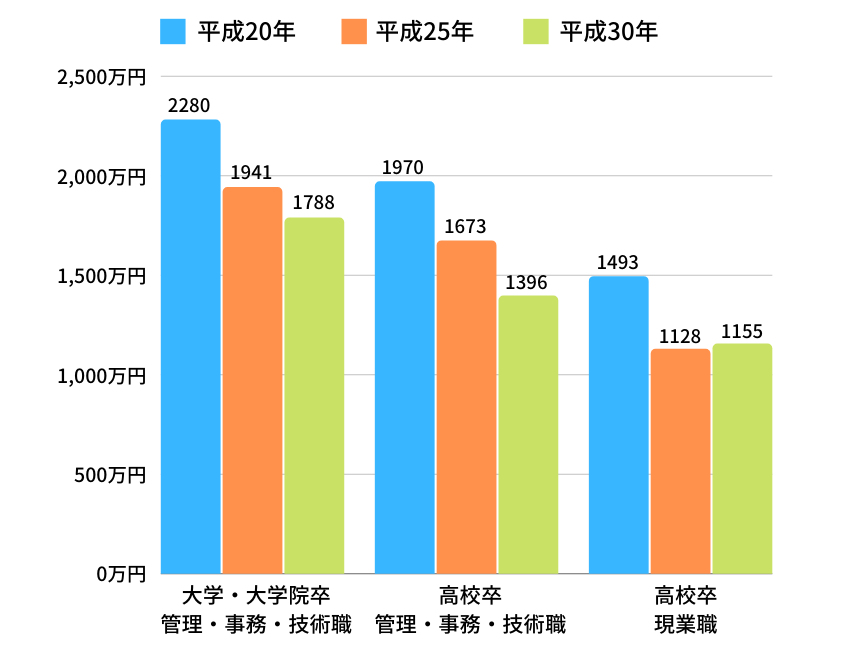

退職金は減少傾向

上で紹介した退職金の平均額は令和4年に定年退職者に対して支給したまたは支給額が確定した退職給付額です。定年が間近に迫っている場合はある程度参考になるかもしれませんが、退職金を受け取るのが10年先、20年先という場合は受け取れる額がもっと少なくなると考えておいた方がよいかもしれません。

というのも、退職金の平均額は平成9年の2871万円をピークとして減少をつづけているからです。過去の調査とは対象が異なるので単純比較はできませんが、約20年間で退職金の平均額が約1000万円減少しているのです。また、調査対象を合わせて10年間でみても、平成20年では2280万円あった退職金が平成30年では1788万円と約500万円減少しています。

※平成30年調査以降、調査対象が過去調査と異なっています。下図の平成30年の金額については調査対象を過去調査と合わせています。

退職金がない企業も

令和5年就労条件総合調査によると、退職金(一時金・年金)がある企業割合は74.9%です。企業規模で比較すると、従業員数が少ない企業ほど退職金制度がないところが多くなっています。しかし1,000人以上の規模の企業でも8.8%が退職金制度が無いと回答しており、就業規則を確認せずに大企業だから退職金は当然あるだろうなどと考えていると、退職金が貰えず老後の資産運用の計画が破綻してしまう可能性もあります。

| 企業規模・年 | 退職給付(一時金・年金)制度がある企業 | 退職給付制度の形態 | 退職給付(一時金・年金)制度がない企業 | ||

|---|---|---|---|---|---|

| 退職一時金制度のみ | 退職年金制度のみ | 両制度併用 | |||

| 令和5年調査計 | 74.9% | (69.0%) | (9.6%) | (21.4%) | 24.8% |

| 1,000人以上 | 90.1% | (25.9%) | (27.0%) | (47.1%) | 8.8% |

| 300~999人 | 88.8% | (41.9%) | (17.9%) | (40.2%) | 11.1% |

| 100~299人 | 84.7% | (60.3%) | (13.2%) | (26.5%) | 15.1% |

| 30~99人 | 70.1% | (77.2%) | (6.6%) | (16.2%) | 29.5% |

出典 厚生労働省 令和5就労条件総合調査 結果の概況「退職給付(一時金・年金)制度の有無、退職給付制度の形態別企業割合」

※退職給付(一時金・年金)制度の有無が「不明」の企業もあるため、合計が100%になりません。

退職金は何年持つ?

大学・大学院卒の場合、現時点で2000万円近い退職金を受け取っていますが、これは老後の生活で何年間持つのでしょうか。調査対象によって平均額はいろいろと変わりますが、退職金の額は令和5年の平均額である1896万円受け取るとします。

平均的な暮らしをする場合

総務省統計局「家計調査」の結果をもとに、平均的な暮らしをする場合の生活費の不足額から退職金が何年持つか計算します。

高齢夫婦二人暮らし

2022年の家計調査によると、無職の高齢夫婦二人暮らしの場合、可処分所得が月214,426円、消費支出が月236,696円という結果なので、月22,270円不足することになります。この額を退職金から取り崩していくと851か月、つまり約70年は持つことになります。長寿化の傾向があるとはいえ、退職金だけで持たせることも可能でしょう。

高齢単身世帯

2022年の家計調査によると、無職の高齢単身世帯の場合、可処分所得が月122,559円、消費支出が月143,139円という結果なので、月20,580円不足することになります。この額を退職金から取り崩していくと921か月、つまり約76年は持つことになります。単身世帯についても退職金だけで持たせることは可能でしょう。

ゆとりある生活をする場合

生命保険文化センター「2022(令和4)年度『生活保障に関する調査』」によると、経済的にゆとりのある老後生活を送るために必要と考える金額は平均で既婚者は月38.1万円、未婚者は36.9万円です。この生活を送るために退職金を取り崩したら何年持つのか計算します。

高齢夫婦二人暮らし

2022年の家計調査によると、無職の高齢夫婦二人暮らしの場合、可処分所得が月214,426円なので、月38.1万円には月166,574円不足します。この額を退職金から取り崩していくと113.8か月、つまり約9.5年持つことになります。現在の平均余命から考えると、男性は82歳くらいまで、女性は88歳くらいまでは生きるので退職金だけではゆとりある老後生活を続けることはできません。

高齢単身世帯

2022年の家計調査によると無職の高齢単身世帯の場合、可処分所得が月122,559円なので、月36.9万円には月246,441円不足します。この額を退職金から取り崩していくと76.9か月、つまり約6.4年持つことになります。現在の平均余命から考えると、男性は82歳くらいまで、女性は88歳くらいまでは生きるので退職金だけではゆとりある老後生活を続けることはできません。

老後資金を追加で貯めるためには?

現在の退職金の水準が続くのであれば、退職金だけで平均的な老後生活には足りますが、ゆとりある老後生活には不足するということがわかりました。ただし、退職金の金額は減少傾向にあるので将来も退職金だけで平均的な老後生活を送るのに足りるのかはわかりません。老後のゆとりのために、また、退職金が現在ほどもらえない場合のために、老後資金を追加で貯めていく手段について紹介します。

個人年金保険

個人年金保険とは貯蓄性のある保険の一種です。昔から老後資金を貯めるのによく使われてきた保険です。個人年金保険では契約時に定めた保険料を支払い、一定の年齢になったら年金が受け取れます。

近年の低金利の影響で支払った保険料よりも大きく増やすということは難しいですが、毎月保険料として徴収されていくので貯金が苦手な人でも老後のためにお金を積み立てていくことができます。また、多くの個人年金保険は運用が失敗して受け取れる額が減るということがないので、リスクを嫌う場合や老後資金の計画を細かく事前に立てたいという場合にも適しています。

iDeCo

老後資金を貯める方法として最近よく話題としてあがるのがiDeCo(個人型確定拠出年金)です。iDeCoとは、私的年金の一種で、毎月一定の掛け金を拠出して自分自身で運用し、その資産を60歳以降に年金または一時金で受け取る制度です。運用というとリスクがある商品ばかりかと思いがちですが、定期預金などの元本確保型の金融商品でも運用することができます。

iDeCoは月額5,000円から始められ、掛け金の上限額は職業等で決められています(自営業:月額6万8000円、公務員:月額1万2000円など)。iDeCoには掛け金が全額所得控除になることや運用がうまくいけば大きく増えるというようなメリットがありますが、原則として60歳までは引き出せないことや運用が失敗して元本割れするリスクがあるというデメリットもあります。

-

-

個人年金保険とiDeCo、加入するならどっちがいい?

老後資金をどのように貯めるのかは昔から重要なテーマでしたが、「老後資金2000万円問題」を契機としてより注目を集めるようになりました。個人で老後資金を貯めるのに ...続きを見る

NISA

iDeCoのほかに最近よく聞くものとしてNISAがあります。NISAとは、日本在住で18歳以上の人を対象に、年間360万円まで(つみたて投資枠:年間120万円、成長投資枠:年間240万円)の非課税投資枠で購入した株式や投資信託等から得られた譲渡益、分配金・配当金の税金が非課税となる制度です。通常は利益に対して約20%の税金がかかるところ、最大1800万円までの枠内(枠の再利用可能)では非課税で投資することができます。

NISAのメリットとしては運用がうまくいけば大きく増える可能性があることや途中で減額・解約も可能であることが挙げられます。一方で、元本割れしてしまう可能性があることや自分で運用する商品を選択する必要があるということがデメリットとして挙げられるでしょう。

-

-

老後の備えは個人年金保険とNISAのどっちがいい?

豊かな老後を過ごすためには公的年金だけではなく自分でも老後資金を貯めていくことが大切となります。老後資金を貯める方法は貯金、個人年金保険、iDeCo、NISAな ...続きを見る

まとめ

現在の退職金の水準で考えた場合、老後に平均的な生活を送るのには足りますがゆとりのある生活をするのには不足します。また、退職金の金額は減少傾向にあるので、退職金を受け取るのが10年先、20年先という方の場合は平均的な生活をするのにも不足している可能性があります。老後をゆとりをもって過ごすためにも、個人年金保険やiDeCo、NISAなどで老後のために貯蓄していくのがよいでしょう。

-

著者情報

堀田 健太

東京大学経済学部金融学科を卒業後、2015年にSBIホールディングス株式会社に入社、インズウェブ事業部に配属。以後、一貫して保険に関する業務にかかわる。年間で100本近くの保険に関するコンテンツを制作中。