多くの方にとって老後の生活費の柱となるのは公的年金ですが、公的年金だけでは生活費のすべてを賄えない場合も多く、老後までにお金を貯めておく必要があります。お金を貯める手段はさまざまにありますが、多くの人に使われている手段の一つに貯蓄型の保険があります。しかし最近は「貯蓄型の保険は不要」というような声も聞こえてきます。そこで、老後資金を保険で貯めてもよいのか、保険で貯めるメリット・デメリットについて紹介します。

目次

どんな保険が必要か、いくらの保障が必要なのか分からない方へ

簡単な質問に答えるだけで、あなたに必要な備えと保障金額がすぐにわかります。

最短1分、無料でご利用可能ですので、ぜひお試しください!

\自分に必要な保障がわかる!/

老後資金を保険で貯めるメリット・デメリット

保険の中には満期保険金や解約返戻金などでお金を手にすることができる貯蓄型の保険もあります。そうした保険でお金を貯めることのメリット・デメリットを紹介します。

保険で貯めるメリット

大きく損をすることは少ない

一部の商品を除き、大きく損をするということは少ないです。日本円建てのスタンダードな商品では契約時に利率と将来の受取額が決まるので、老後に確保できる金額の予定を立てやすいです。なお、外貨建ての商品を契約してすぐに解約する、外貨建ての商品で受取時に急激な円高が進んでいる、変額保険で運用がうまくいかなかったなど、大きく損をする可能性もないわけではないということは理解しておく必要はあります。

運用先を選ばなくてよいので手軽(変額保険を除く)

金融商品について詳しくなく、どこに投資したらよいか分からないという人でも貯めていくことができます。変額保険は自分で運用先を決める必要があるのでご注意ください。ただし、その分大きく増える可能性もあり、大きく減る可能性もあります。

保障も得ることができる

保険なので死亡保障などの保障も得ることができます。老後資金を貯めている現役期間中に死亡してしまう可能性もゼロではなく、そうした場合でも家族に死亡保険金を残すことができます。ただし、個人年金保険などは保障が充実しているというわけではないのでご注意ください。

保険で貯めるデメリット

大きく増えることは期待しづらい

多くの貯蓄型の保険では、大きな損失を負う可能性は低いですが大きく増やすことも期待しづらいです。大きく増やしたいのであればリスクを取って株式や投資信託などで運用するほうが向いています。増えても銀行預金プラスαぐらいの気持ちでいるのがよいでしょう。

早期解約は元本割れの可能性が大きい

貯蓄型の保険を早期解約した場合、支払った保険料総額よりも解約返戻金の方が少なく、元本割れとなることが多いです。気軽に解約することを避けられるというメリットとしてとらえることもできますが、より利率の良い商品への乗り換えがしづらい、病気やケガなどでまとまったお金が必要となったときにも使いづらいというようなデメリットは理解しておきましょう。

保障の分、保険料がかかる

貯蓄のために加入するといっても保険会社が無料で死亡保障などの保障をサービスしてくれているわけではなく、もちろん保障の分の保険料を支払う必要があります。保障が不必要であれば他の貯蓄手段で貯めることを検討した方がよいかもしれません。

投資信託とどちらがおすすめ?

老後のためにお金を貯めていく手段として保険以外にも投資信託という手段も考えられます。特に最近はiDeCoやつみたてNISAといった税制的に有利な手段もあり、長期間投資信託を積み立てて投資していく方法も大きく注目されています。

投資信託で老後資金を貯めていく方法のメリットは大きく増やすことができる可能性があることです。過去のデータからすると年平均3~5%といったリターンも投資先によっては現実的な数値です。もちろんマイナスになってしまう年もありますし、これより大きく増える年もあります。また、あくまでも過去のデータであり将来の利回りを保証するものではありません。

投資信託で貯めるデメリットとしてはリターンがマイナスとなることもありうることです。ご存知の通り、日経平均株価はバブル時に付けた最高値をいまだに回復していません。最高値を付けたとき付近で日経平均に一括投資をしていた場合の現在のリターンはマイナスとなっているということです(毎月一定額を投資するような積立投資ではプラスになっています)。また、老後資金が必要となるタイミングの直前にリーマンショックのような出来事が起きてしまうこともありえます。投資額すべてを一度に必要なのでなければ少しずつ取り崩しながら回復を待つこともできますが、必要なときに損失が出ている可能性があるということは覚えておきましょう。

以上の内容を踏まえて老後資金を貯めるのに保険の方が向いている人、投資信託の方が向いている人をまとめると以下のようになります。

保険の方が向いている人

- 〇年後に□円が絶対に必要というようなことが決まっている人

- 収益率がマイナスとなっているのを見ることが耐えられない人

- 利益が出ているときに無駄遣いすることを自制できない人

○年後に□円必要でこれは動かすことができないというようなものがある人には投資信託よりも保険の方が向いています。投資信託の方がリターンのブレが大きく、必要とする金額を大きく上回る可能性もありますが、必要とする額に満たない可能性もあります。必要額に満たないことに大きな支障がある場合はリスクがより低い保険の方が向いているでしょう。

また、収益率がマイナスになっているのを耐えられない人、逆に収益率がプラスのときにその分だけ無駄遣いしてしまいそうな人も保険の方が向いているでしょう。貯蓄型保険も契約してからかなりの長い期間で利回りがマイナスになっていますが、それを実際の数値としてみることは変額保険などを除いてほぼなく、利回りをみて狼狽売りや無駄遣いするといったことは起こりづらいと考えられます。

投資信託の方が向いている人

- 大きく増やす可能性を持ちたい人

- 運用期間に余裕がある人

- 保障が不要な人

投資した金額よりも大きく増やす可能性を持ちたい人は投資信託の方が向いているでしょう。保険は得られるリターンが固定されてしまっている商品が多いですが、投資信託は大きく増やすことができる可能性を持っています。もちろんマイナスになる可能性もありますが、運用期間に余裕がある人であれば長期・積立・分散投資を実施することで短期間の投資と比べてマイナスとなる可能性を抑えることができます。

また、保険は保障の分の保険料も支払う必要がありますので、保障が不要な人であれば投資信託の方が向いていると言うことができるでしょう。

どのような保険で貯められる?

貯蓄型の保険はいくつか種類がありますが、その中でも個人年金保険、終身保険について紹介します。

個人年金保険

個人年金保険とは、 契約時に定めた保険料を支払い、一定の年齢になったら年金が受け取れる貯蓄型の保険です。何年間かけて積み立てるのか、一括で受け取るのか5年や10年と分けて年金を受け取るのかなど個人の事情に合わせて選ぶ事ができるのが一般的です。近年は低金利の影響から米ドルなどの外貨建ての個人年金保険や資産運用の結果で受取額が増減する変額個人年金保険にも注目が集まっています。

個人年金保険の死亡給付金はすでに払い込んだ保険料総額と同額というケースが多く、死亡保障としてはかなり薄くなっています。そのため、死亡保障も期待して加入するというよりは貯蓄のために加入する商品でしょう。

個人年金保険のメリットとしては生命保険料控除が個人年金保険料控除と他の保険と別枠になっていることです。そのため、控除枠を無駄にしづらくなっています。1年あたりの節税額は所得税・住民税がともに10%で年間の保険料が8万円以上の場合で6,800円とあまり大きくありませんが、老後まで何年にもわたって保険料を払い続けていくものなので、この節税額が毎年毎年積み重なっていきます。なお、個人年金保険料控除の対象となる個人年金保険には一定の条件がありますのでご注意ください。

-

-

個人年金保険料控除の仕組み

個人年金保険料控除は生命保険料控除の1つで、年間の保険料に応じて所得税と住民税の負担が軽減される制度です。年末調整か確定申告時に記載をする形になります。他の生命 ...続きを見る

終身保険

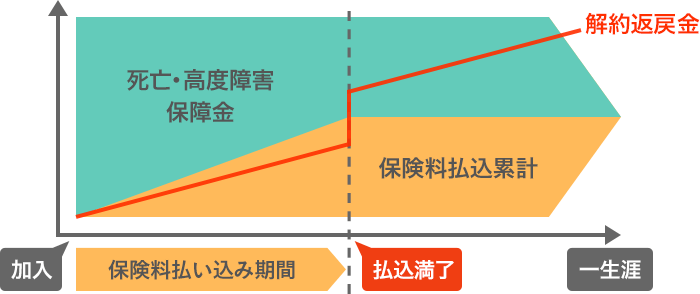

終身保険は死亡保障が一生涯続く保険です。解約時に解約返戻金を受け取れる貯蓄性のある保険なので、死亡保障ではなくそちらを主目的に契約する人もいます。

終身保険を貯蓄目的で契約する場合、重要となるのが解約の時期です。終身保険は一般に、契約してからの期間が長くなるほど解約返戻金が多くなり、払込期間満了後は保険料の総払込額より解約返戻金の方が多くなるものもあります。逆に、それよりも早く解約すると支払った保険料の総額よりも解約返戻金の方が少なくなります。老後資金目的であれば、60歳払込満了など老後資金が必要となる時期よりも早く保険料払込期間が終わるようにしましょう。

近年は低金利の影響で解約返戻金の返戻率も以前と比べて低くなっています。より返戻率の高い商品を求めて、外貨建ての商品や保険料払込期間中の返戻率を低く抑える(保険料払込期間終了後の返戻率は通常と同様)ことで保険料を安くした低解約返戻金型の商品が注目されています。

貯蓄型保険の返戻率を高めるには?

近年、低金利の影響で貯蓄型の保険の返戻率も低くなっています。貯蓄型の保険の返戻率を高める手段としては以下のようなことが考えられます。

保険料をまとめて払う(月払よりも年払)

貯蓄型の保険だけでなく保険全般に言えることですが、保険料を月払で支払うよりも年払で支払う方が保険料総額は安くなります。戻ってくる金額もあわせて安くなるわけではないので、月払よりも年払の方が返戻率が高くなるのです。保険料総額は安くなりますが、1回で1年分の保険料を支払うことになるので家計の負担にならないように気をつけましょう。

保険料払込期間を短くする

保険商品の中には保険料払込期間を選択できるものもあります。その場合、保険料払込期間が短い方が、つまり30年間かけて保険料を払い続けていくよりも10年間で保険料を払いきってしまう方が返戻率は高くなります。こちらも、保険料払込期間が短い方が1回あたりの保険料は高くなるので、保険料が高くて支払いきれずに解約してしまうということがないように注意してください。

若いうちに契約する

一般に、個人年金保険や終身保険は若いうちに契約した方が返戻率は高くなります。若いうちの方が死亡率が低いので死亡保障にかかる保険料を安くすることができるからです。ただし、多くの商品は契約時の利率で固定されるので、現在のようなごく低い利率で長期間にわたって固定されてしまうというデメリットもあります。

まとめ

老後資金を貯める手段の一つとして保険を使うことができますが、リスクが比較的小さいというメリットの一方であまり大きくは増えない、早期解約は元本割れするというようなデメリットもあります。また、最近は「貯蓄をするならば保険よりも投資信託を買った方が絶対にいい」と言わんばかり、あるいはそのようにはっきりと主張する人も増えていますが、保険の方が向いている人もいます(もちろん投資信託の方が向いている人もいます)。どの方法にも向き不向きはありますので、一方的な意見には惑わされずに自分に合った方法で貯めていくようにしましょう。そのうえで、早くに貯め始めた方が有利であることには変わりはないので、後回しにせずにこのタイミングから貯蓄を開始していきましょう。

-

著者情報

堀田 健太

東京大学経済学部金融学科を卒業後、2015年にSBIホールディングス株式会社に入社、インズウェブ事業部に配属。以後、一貫して保険に関する業務にかかわる。年間で100本近くの保険に関するコンテンツを制作中。